Сбербанк идет по пути улучшения условий кредитования для клиентов, предлагает снижение процентной ставки по кредиту, организует различные акции и программы. Однако клиенты Сбербанка все равно заинтересованы в минимизации процентных выплат. С наибольшей вероятностью добиться снижения можно при выборе вида кредита и его условий. В последующем клиент уже не настолько свободен в выборе процентной ставки.

Факторы, формирующие процентную ставку Сбербанка

Клиенты Сбербанка могут воспользоваться различными вариантами снижения процентных ставок.

Для уточнения способности заемщика получить снижение процентной ставки следует ориентироваться на такие факторы:

- Риски, принимаемые банком на себя. Если он расценивает, что невозврат средств заемщиком высоко вероятен, то будет задан больший размер ставки.

- Срок кредита — чем дольше будет пользоваться кредитными деньгами заемщик, тем выше риски у банка. Это предопределено вероятностью непредвиденных событий и допустимостью ухудшения экономической ситуации в стране. Например, для выдачи потребительского кредита Сбербанком без обеспечения в сумме 500 тыс. рублей на 2 года определено значение в 14,9%. Увеличение срока займа до 3 лет, повысит ставку до 15,9%.

- Размер ключевой ставки Центробанка РФ, дешевле которой банк не может кредитовать.

- Затраты банка и ожидаемая им прибыль. Банк, выдавая деньги в долг, предполагает возможность покрыть затраты деятельности и обеспечить прибыльность. Это и будет приниматься во внимание при планировании ставок.

На два последних пункта заемщик влиять не в состоянии, а понижать собственные риски и варьировать срок ему вполне по силам.

Снижение ставки на этапе выбора кредитования

Выбрав банк для получения кредита, любой желающий может воспользоваться всем разнообразием программ и подобрать наиболее оптимальные варианты с учетом критерия минимальности ставки. Способы решения этой задачи разнообразны.

Представление дополнительных сведений

Для оформления заявки банк просит предоставить базовый пакет сведений, без указания которых заявка не принимается. Но клиент вправе по своему желанию направить дополнительные документы, что позволит доказать свою надежность. В последующем он может ожидать получения пониженной ставки процента. Клиент может принести данные о высшем образовании, справку о дополнительных доходах, о праве собственности на автомобиль и т.д. Например, кредит для приобретения нового жилья можно взять в Сбербанке по базовой ставке от 11,5% при базовом комплекте сведений. Если банку не направить справку о доходах, то ставка повысится до 12%, а начальный взнос — 50% суммы.

Указание всех доходов

Если у клиента есть дополнительные доходы на регулярной основе, то желательно, чтобы Сбербанк получил подтверждение. Суммарные доходы в обеспечение кредита возрастут, а это повысит надежность и может повлиять на улучшение условий оформления. Также и размер кредита определяется величиной основного дохода клиента.

Например, клиент планирует взять потребительский кредит. Его основной доход равен 20 тыс. рублей. Тогда он может рассчитывать на сумму не более 114 тыс. рублей сроком 1 год. Рост доходов на 10 тыс. рублей поднимет лимит до 171 тыс. рублей.

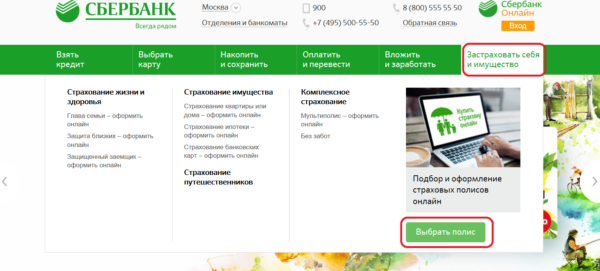

Оформление страхового полиса

Сбербанк предлагает оформление различных видов страховых полисов.

Если клиент прикладывает максимум усилий для снижения индивидуальных рисков, то это положительный сигнал для банка. Оформление страхового полиса позволит рассчитывать на понижение ставки на 1-3 пункта. В то же время по отдельным видам кредитов отсутствие страховки становится поводом применения к заемщику более высоких ставок процента.

Так, кредитование в Сбербанке приобретения строящегося жилья подорожает на 1% при отказе от страхования. Стоит отметить, что у Сбербанка есть возможность предложить пакеты личного и имущественного страхования. Эксперты советуют обращать внимание на стоимость страховки и экономию по ставке, сравнивая их. Надо иметь ввиду, что полис играет роль «финансовой подушки» при пользовании кредитом долгосрочного типа.

Участие поручителей

Привлечение поручителей – это попытка клиента доказать свою ответственность в подходе к планированию выплаты. Условия для заемщика могут улучшиться, а ставка – понизиться. Например, для потребительского кредита без поручителя минимальная ставка равна 14,9%, а с поручителем – 13,9%. Во втором случае лимит выдачи повышается вдвое. Созаемщик должен соответствовать требованиям банка — он указывает личные данные и размер своих доходов. Поручитель будет гарантировать возврат долга.

Залоговое подтверждение

Определение залога также может привести к снижению базового процента по оформляемому кредиту. Заемщик гарантирует, что в сложных жизненных обстоятельствах он погасит его после продажи объекта. Например, в Сбербанке нецелевой кредит с залогом недвижимости оформляется по ставке 14%.

Позитивный кредитный опыт

Банки следят за тем, как заемщик оперировал кредитами ранее и насколько четко он соблюдал условия. Независимо от того, с кем он сотрудничал. Поэтому для заемщиков с проблемами банк повышает процентную ставку, снижая для себя риски от потери средств. Естественно, все эти вопросы банк разрешает при подробном изучении кредитной заявки.

Существующие контакты с банком

Если заемщик обслуживается в банке, то для него этот факт будет играть положительную роль. Это будет подтверждать его лояльность к учреждению, а сам банк сможет предложить льготные условия. Предлагаются пониженные ставки по кредитам для лиц, у которых открыт зарплатный или пенсионный проект. Заемщикам, обслуживаемым по зарплате в другом банке, к базовой ставке прибавляют 1%.

Кредитная цель сотрудничества

Надо четко определить цель получения средств, сделать акцент на ней в заявке. Так вы указываете на свою честность и надежность. Но и банк в состоянии установить целевые условия. Сбербанк указывает разные процентные ставки по кредитам на жилье, для людей с частным хозяйством и по многоцелевым потребительским кредитам.

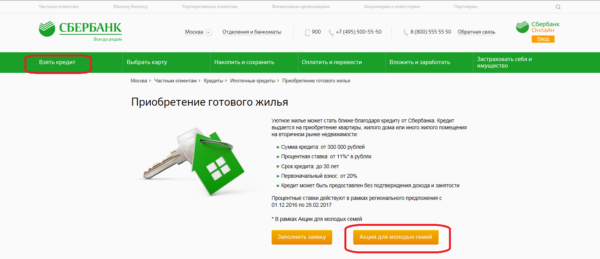

Акционные и специальные предложения

Для кредитов на покупку жилья молодоженами предусмотрена льготная ставка.

Кредитные продукты Сбербанка ориентированы на разные категории клиентов и фиксируют льготные ставки. Это и военная ипотека под 11,75%, ипотека с материнским капиталом под 13,5% или ставка 11% при покупке жилья молодоженами.

Заемщик может пользоваться различными акциями и иными спецпредложениями, приуроченными к праздникам или событиям. Здесь можно оформить и сниженный процент.

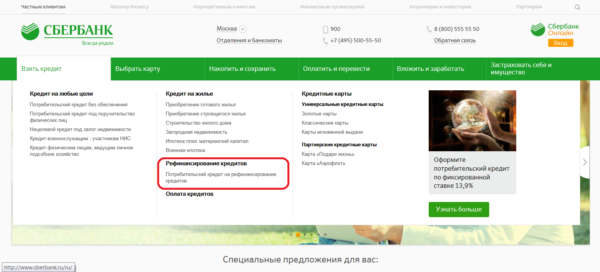

Как снизить ставку по имеющимся кредитам

Если у клиента оформлены кредиты, то изменить ставку по ним можно путем рефинансирования. Для этого заемщик может использовать два подхода:

- Взять более дешевый заем и за его счет выплатить ранее взятый. Естественно, что ставка должна быть существенно ниже той, которая ранее была оформлена данному лицу.

- Банки часто идут по пути рефинансирования долгов. Сбербанк выдает средства по ставке от 14,9% при долгах до 1 млн. рублей. У заемщика появляется способ объединить несколько кредитов в один с удобным графиком выплаты и «подтянуть» кредитную историю, не допуская санкций за просрочку. При этом поручительство или залог не требуются, банк не устанавливает комиссию по операции. Заемщик отправляет в банк сведения о рефинансируемых займах и сообщает все причины. Банк охотнее идет на такую схему, если долги в большей части уже выплачены.

Сбербанком предусмотрены потребительские кредиты под рефинансирование.

Принимая решение о посещении банка, каждый клиент должен осознавать наличие у него возможности законным способом обеспечить снижение процентов по предлагаемым кредитным схемам.