Коммерческие банки в своих рекламных компаниях продвигают потребительские кредиты как самый доступный и простой способ получить необходимую сумму под небольшой процент. На самом деле, такие ссуды помогают человеку решить ряд острых проблем, связанных с финансовыми затратами. Однако бывает, что банк отказывает в кредитовании. Дело может быть как в заемщике, так и в банке.

Самые частые причины отказа

Причиной отказа в кредите могут послужить как личностные, так не личностные причины.

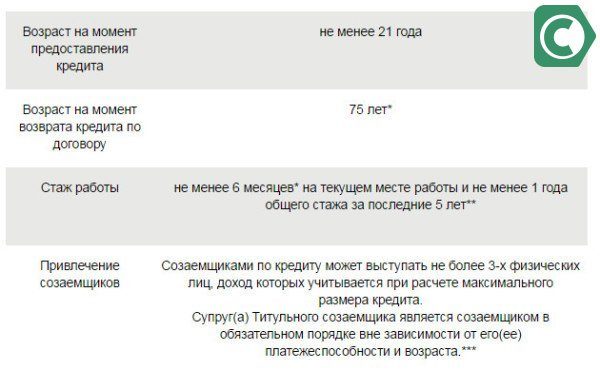

Сбербанк предъявляет к заемщику особые требования:

- Возрастной критерий. Если в условиях конкретного потребительского кредита указано – «выдается лицам старше 21 года», то граждане младше этого возраста могут даже не пытаться подать заявку на его получение. Для возраста есть и верхний предел – лица старше 65 лет не могут воспользоваться кредитными продуктами.

- Судимость. Если заявитель ранее имел проблемы с законом, особенно по финансовым правонарушениям, Сбербанк скорее всего отклонит заявку на получение кредита. Этот же критерий распространяется и на близких родственников заемщика.

- Место и стаж работы. Чтобы обеспечить возврат кредитованных средств Банк должен быть уверен в том, что у клиента есть надежный заработок. Лицам, получающим «черную» заработную плату и тем, кто вовсе нигде не трудоустроен, кредит не дадут. Также шансы на получение кредита невысоки у тех, кто только недавно устроился на работу и трудовой стаж составляет менее пяти лет.

- Кредитная история. Если клиент неоднократно брал кредиты в Сбербанке, своевременно погашал проценты, то банк вполне может доверить деньги ему снова. А вот если за ним числятся задержки по оплате кредита или процентов, то банк вряд ли согласится выдать ему очередной займ.

- Поручители и обеспечение – немаловажный фактор. Если никто не может поручиться за обращающегося за кредитом, а также если за ним не числится недвижимость, автомобиль и иное ценное имущество, в кредитовании почти наверняка откажут.

- Еще одна веская причина – когда сотрудники банка выявляют подлог документов. Это могут быть поддельные справки 2НДФЛ, 3НДФЛ, а также сговор с работодателем и поручителем.

Прежде чем оформлять кредит, необходимо изучить требования Сбербанка с заемщикам.

Существуют и менее значимые причины, но которые тоже могут увеличить шансы отказа в выдаче потребительского кредита:

- специфическая профессия заемщика, связанная с риском для здоровья и жизни;

- наличие иждивенцев в семье;

- гражданство и регион регистрации.

Филиалы Сбербанка расположены практически во всех городах России, поэтому он не кредитует жителей удаленных населенных пунктов, а также граждан других республик.

Банк может отказать в кредитовании и по другим причинам, не связанным с личностью заявителя:

- у Сбербанка есть свое понятие кредитной загруженности, но эта позиция является коммерческой тайной и не разглашается;

- проблемы с ликвидностью;

- смена политики кредитования;

- замена устаревших кредитных продуктов на более актуальные.

Отказ зарплатному клиенту

С незнакомыми заемщиками, пришедшими с «улицы» вопрос понятен, но почему Сбербанк отказал в кредите зарплатному клиенту?

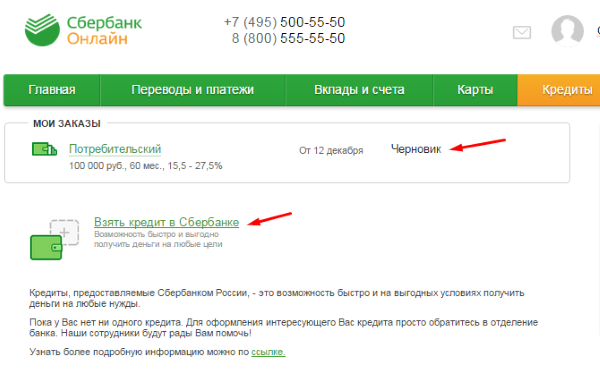

Чаще всего причина отказа кроется в неправильно оформленной онлайн-заявке. Но, эту оплошность легко исправить.

Причиной отказа могут послужить ошибки в онлайн-заявке.

А вот если клиент с положительной кредитной историей в Сбере набрал кредитов в других банках, служба Андеррайтинга может заблокировать заявку. Риск-менеджеры этой службы просчитывают возможность клиента оплатить кредит и, если, вероятность растущей задолженности велика – в выдаче денег под проценты откажут.

Также постоянным клиентам с зарплатным проектом банк может отказать в связи с низкой ликвидностью. Большой кассовый разрыв не позволяет распоряжаться свободными средствами в целях потребительского кредитования, и тогда он тоже вынужден отказать в кредите.

В заключении стоит отметить, что идеальные заемщики Сбербанка – это действующие вкладчики. В качестве поощрения за длительное и положительное сотрудничество Сбербанк готов закрыть глаза на незначительные недостатки, предложить более выгодное льготное кредитование или сократить пакет документов, необходимых для получения кредита.